Séc là gì? 3 quy định quan trọng cần biết khi sử dụng séc

1. Séc là gì?

1.1 Định nghĩa séc là gì?

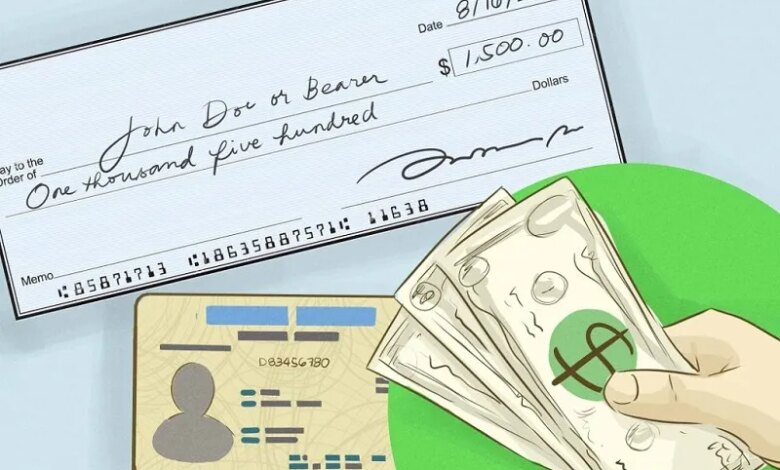

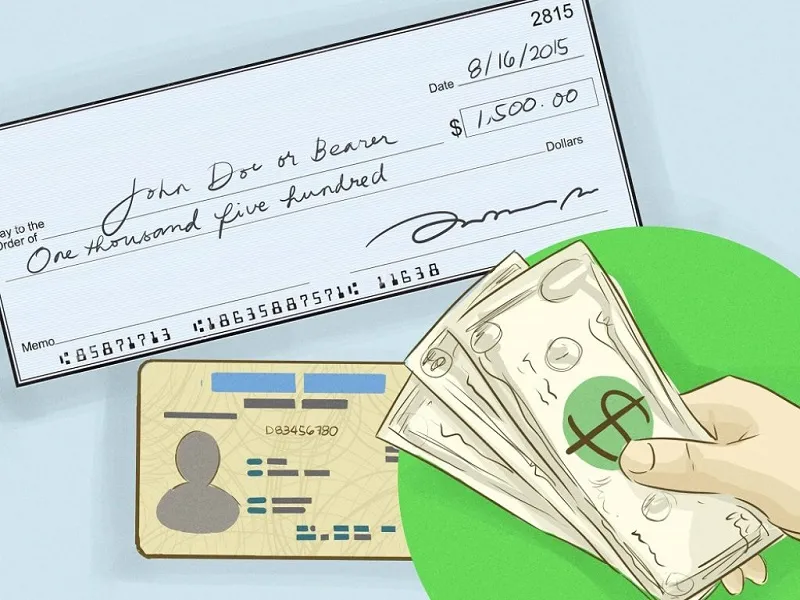

Khoản 1 Điều 3 Thông tư 22/2015/TT-NHNN đã nêu ra rằng, séc là giấy tờ có giá do người ký phát lập, ra lệnh cho người bị ký phát trích một số tiền nhất định từ tài khoản thanh toán của mình để thanh toán cho người thụ hưởng.

Chúng ta có thể hiểu, séc là phương tiện thanh toán do người ký phát lập theo chứng từ mẫu in sẵn, lệnh cho ngân hàng hoặc tổ chức thanh toán trả một số tiền nhất định cho người thụ hưởng có tên ghi trên tờ séc. Đây là một trong những phương thức thanh toán được doanh nghiệp, ngân hàng sử dụng rất phổ biến trong và ngoài nước.

1.2 Tính chất của séc

-

Tính chất thời hạn: Trên tờ séc sẽ có thời hạn thanh toán trong một khoảng thời gian nhất định. Thời hạn này phụ thuộc vào phạm vi lưu hành và pháp luật nhà nước quy định.

-

Tính chuyển nhượng: Séc có thể được chuyển nhượng cho các bên liên tiếp bằng các thủ tục ký hậu trong thời hạn của séc mà vẫn đảm bảo khả năng thanh toán.

-

Tính bắt buộc: Ngân hàng hoặc tổ chức thanh toán bắt buộc phải chấp nhận chi trả cho người thụ hưởng nếu tờ séc đủ tính chất pháp lý và tài khoản người ký phát đủ để thanh toán.

-

Tính đầy đủ: Một tờ séc phải đầy đủ thông tin, tính chất pháp lý mới được chấp nhận. Những thông tin bao gồm: địa điểm và ngày tháng lập séc, thông tin của người ký phát, tài khoản trích trả, ngân hành thanh toán, chữ ký của người ký phát, thông tin của người thụ hưởng. Nếu là doanh nghiệp hoặc tổ chức phải có chữ ký của chủ tài khoản, kế toán trưởng và đóng dấu của doanh nghiệp đó.

-

Tính nhất quán: Séc được in 02 mặt, mặt trước bao gồm những thông tin bắt buộc phải điền, mặt sau là thông tin chuyển nhượng. Đồng thời, séc được in theo tập, phần cuống séc để lưu, phần tách rời giao cho người thụ hưởng.

2. Phân loại các loại séc hiện nay

Sau khi đã tìm hiểu séc là gì, chúng ta đã hiểu mục đích của việc phát hành séc. Vậy có bao nhiêu loại séc đang được sử dụng? Phân biệt chúng như thế nào? Hiện nay có 03 cách phân biệt các loại séc như sau:

-

Phân biệt theo hình thức thanh toán: Séc tiền mặt, séc chuyển khoản, séc xác nhận (séc bảo chi).

-

Phân biệt theo cách xác định người thụ hưởng: Séc lệnh, séc vô danh, séc đích danh.

-

Phân biệt theo mức độ đảm bảo thanh toán cho người thụ hưởng: Séc tiền mặt (séc ngân hàng), séc bảo chi.

3. Những quy định quan trọng cần biết khi sử dụng séc

Bên cạnh thắc mắc séc là gì, mọi người cũng quan tâm tới những quy định của Nhà nước về séc để có thể sử dụng một cách hiệu quả nhất. Thông tư 22/2015/TT-NHNN đã nêu rất rõ về séc và các quy định kèm theo, sau đây chúng ta hãy cùng tìm hiểu 03 quy định quan trọng nhất khi sử dụng séc.

3.1 Quy định nội dung trên séc

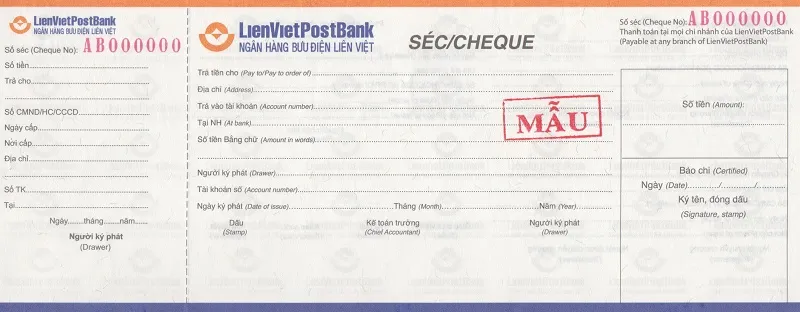

Nội dung trên séc là phần quan trọng nhất để có thể xác định giá trị pháp lý. Ngân hàng hoặc tổ chức thanh toán có thể từ chối thanh toán nếu nếu không đủ thông tin. Điều 6 Thông tư 22/2015/TT-NHNN đã nêu ra nội dung của séc được quy định tại Điều 58 Luật Các công cụ chuyển nhượng 2005 bao gồm:

Khoản 1 Điều 58 Luật này có ghi rõ rằng:

-

Từ “Séc” được in phía trên tờ séc.

-

Số tiền cần thanh toán ghi bằng số và chữ.

-

Tên người bị ký phát là tên ngân hàng hoặc tổ chức thanh toán.

-

Thông tin của người thụ hưởng: Tên cá nhân hoặc tên công ty của người thụ hưởng được chỉ định. Trong trường hợp chuyển nhượng là thông tin người cầm giữ, hoặc thanh toán theo lệnh của người thụ hưởng.

-

Địa điểm thanh toán.

-

Ngày ký phát

-

Thông tin của người ký phát: Họ tên cá nhân, tên công ty hoặc tổ chức, chữ ký của người ký phát. Nếu là công ty hoặc tổ chức thì yêu cầu có chữ ký của chủ tài khoản, kế toán trưởng và con dấu có hiệu lực của công ty.

Nếu séc thiếu một trong các thông tin nêu tại khoản 1 điều này, hoặc số tiền ghi bằng số khác với số tiền ghi bằng chữ thì tờ séc không có giá trị thanh toán. Trong trường hợp địa điểm thanh toán không ghi thì séc được thanh toán tại địa điểm kinh doanh của người ký phát.

Mặt sau của séc dùng để ghi các nội dung chuyển nhượng séc. Trong trường hợp thanh toán séc qua Trung tâm thanh toán bù trừ séc thì trên séc phải có các nội dung theo quy định của Trung tâm.

3.2 Quy định xuất trình và thanh toán séc

Trong phần khái niệm séc là gì và các đặc điểm của séc, chúng ta đã tìm hiểu tính chất thời hạn của séc, quy định xuất trình séc cũng yêu cầu thời hạn xuất trình là 30 ngày kể từ ngày ký phát (theo Điều 19 Thông tư 22/2015/TT-NHNN)

Trong trường hợp quá hạn xuất trình nhưng chưa quá 6 tháng kể từ ngày ký phát thì ngân hàng hoặc tổ chức vẫn có thể thanh toán nếu không nhận được thông báo đình chỉ thanh toán tờ séc đó.

Sau khi xuất trình tờ séc trong thời hạn và người ký phát đảm bảo đủ khả năng chi trả thì ngân hàng sẽ tiến hành các biện pháp, nghiệp vụ kiểm tra để đảm bảo tính hợp lệ, hợp pháp của tờ séc. Sau đó tiến hành chi trả cho người thụ hưởng, đồng thời hoàn tất các chứng từ thanh toán liên quan.

Trường hợp người ký phát không đủ khả năng thanh toán, và tờ séc xuất trình trong thời hạn, đủ tính hợp lệ thì ngân hàng bắt buộc thông báo cho người ký phát. Đồng thời người thụ hưởng có thể yêu cầu ngân hàng lập giấy xác nhận từ chối thanh toán, trả lại tờ séc, hoặc có thể yêu cầu thanh toán một phần và lập giấy xác nhận từ chối phần còn lại.

3.3 Quy định về xử lý mất và hư hỏng séc

Trong trường hợp không mong muốn, séc vẫn có thể mất hoặc hư hỏng. Nhà nước đều đã quy định rõ ràng tại Điều 26 Thông tư 22/2015/TT-NHNN như sau:

-

Người ký phát làm mất: Phải thông báo ngay bằng văn bản hoặc các hình thức khác cho ngân hàng hoặc tổ chức thanh toán.

-

Người thụ hưởng: Thông báo mất séc bằng văn bản hoặc các hình thức khác ngay cho người ký phát để thông báo đình chỉ thanh toán đối với tờ séc bị mất.

-

Ngân hàng hoặc tổ chức cung cấp dịch vụ thanh toán: Sau khi nhận thông báo về việc mất tờ séc, ngân hàng phải theo dõi, đồng thời không được thanh toán tờ séc bị mất đó. Khi tờ séc bị mất được xuất trình đòi thanh toán, ngân hàng có trách nhiệm lập biên bản giữ lại tờ séc và thông báo cho các bên liên quan.

-

Trước khi nhận được thông báo mất séc, nếu tờ séc được xuất trình trong thời hạn, đủ điều kiện thanh toán thì ngân hàng không chịu trách nhiệm về các thiệt hại nếu đã thanh toán tờ séc theo đúng quy định của pháp luật.

Trong trường hợp séc bị hư hỏng, người thụ hưởng có quyền yêu cầu người ký phát ký lại tờ séc khác có cùng nội dung thay thế.

4. Kết luận

Séc là một trong năm phương thức thanh toán không dùng tiền mặt được Nhà nước công nhận. Nếu đã làm việc trong các khối ngành kinh tế, việc hiểu rõ séc là gì rất quan trọng. Hy vọng bài viết trên sẽ giúp bạn bổ sung kiến thức, thông tin về séc là gì để có thể làm việc một cách hiệu quả nhất.