TVL Là Gì? Tìm Hiểu Về Total Value Locked Trong DeFi

Ngành Tài Chính Phi Tập Trung (DeFi) hiện đang nắm giữ một giá trị khổng lồ hơn 80 tỷ đô la, nằm trong 125 ứng dụng hàng đầu. Giá trị này đã tăng hơn gấp ba lần chỉ trong 12 tháng qua. Việc đo lường và theo dõi giá trị tổng thể của thị trường DeFi đã trở nên quan trọng như việc theo dõi các số liệu vốn hóa thị trường.

Total Value Locked (TVL) Ngành tài chính phi tập trung ( DeFi ) hiện đang nắlà một chỉ số quan trọng được sử dụng để đo giá trị này. Khi ngành công nghiệp DeFi tiếp tục phát triển nhanh chóng, các chỉ số TVL sẽ thu hút nhiều sự chú ý như tin tức về giới hạn thị trường và xếp hạng nền tảng. Giữ một giá trị khổng lồ hơn 80 tỷ đô la, nằm trong 125 ứng dụng hàng đầu. Giá trị này đã tăng hơn gấp ba lần chỉ trong 12 tháng qua. Việc đo lường và theo dõi giá trị tổng thể của thị trường DeFi đã trở nên quan trọng như việc theo dõi các số liệu vốn hóa thị trường.

Total Value Locked (TVL) Là Gì?

Total Value Locked là tổng giá trị do nền tảng DeFi nắm giữ trong các Hợp Đồng Thông Minh của nó. Nó đại diện cho tổng tất cả các khoản tiền hiện có trên nền tảng ở khả năng vay, cho vay và giao dịch. Total Value Locked toàn ngành là tổng số TVL được nắm giữ bởi tất cả các ứng dụng DeFi riêng lẻ.

Total Value Locked cho biết ứng dụng DeFi thành công như thế nào trong việc thu hút sự quan tâm thực sự từ những người dùng đang giao dịch, đang hoạt động. Trong khi vốn hóa thị trường có thể áp dụng cho bất kỳ nền tảng blockchain nào đã phát hành mã thông báo của riêng mình , TVL là một thước đo cụ thể cho các dự án DeFi.

Việc tính toán chính xác Total Value Locked phụ thuộc vào bản chất của ứng dụng DeFi. Trong số các dự án DeFi hàng đầu của TVL, có một số loại riêng biệt. Ba loại chính là:

- Các Giao Thức Vay Và Cho Vay : Chức năng chính các giao thức này được sử dụng liquidity pools (hồ bơi thanh khoản) cho quỹ vay crypto cho người dùng và cho phép người dùng mượn tiền từ các pool. Các ví dụ nổi tiếng về các giao thức này là Aave ( AAVE ), Maker ( MKR ), Compound ( COMP ) và Liquidity ( LUSD ). Đối với các ứng dụng này, TVL đề cập đến tổng giá trị được nắm giữ trong các nhóm vay và cho vay.

- Sàn Giao Dịch Tiền Điện Tử Phi Tập Trung: Các giao thức này cho phép người dùng hoán đổi / giao dịch tiền điện tử bằng cách sử dụng nhà tạo thị trường tự động ( AMM ) Người dùng không giao dịch trực tiếp với nhau khi hoán đổi tài sản tiền điện tử trên các nền tảng này. Thay vào đó, họ giao dịch với một hồ bơi thanh khoản chứa cặp điều kiện tiên quyết của cryptocurrencies . Các ví dụ hàng đầu về các giao thức này bao gồm Curve Finance ( CRV ), UniSwap ( UNI ) và SushiSwap ( SUSHI ). Trên các nền tảng này, TVL đề cập đến tổng giá trị được giữ trong tất cả các nhóm cặp tiền của giao thức.

- Các Giao Thức Tối Ưu Hóa Lợi Nhuận: Các ứng dụng này sử dụng các thuật toán để tối ưu hóa khoản đầu tư của người dùng trên các nền tảng cho vay và đi vay. Họ hoạt động như một người quản lý danh mục đầu tư tự động. Người dùng nền tảng gửi tiền của họ vào giao thức và thuật toán phân bổ tiền cho các nhóm có tiền lãi tốt nhất được mong đợi. Các giao thức lớn nhất trong số các giao thức này tại thời điểm hiện tại là Convex ( CVX ), Yearn.Finance ( YFI ) và Balancer ( BAL ). Trên các giao thức này, TVL thường đề cập đến giá trị được người dùng cho ứng dụng mượn để tối ưu hóa lợi nhuận.

Hiện tại, 10 trong số 12 ứng dụng DeFi lớn nhất của TVL thuộc về một trong ba loại này. Trên các nền tảng có chức năng khác nhau, các nguyên tắc tính toán TVL phần lớn tương tự nhau, tức là TVL bao gồm tổng số tiền được sử dụng trong bất kỳ hình thức vay, cho vay hoặc giao dịch nào.

Tại Sao TVL Lại Quan Trọng?

Total Value Locked là chỉ số rõ ràng nhất về mức độ phổ biến của dự án DeFi đối với người dùng đang hoạt động. Nó đóng vai trò là một thước đo tốt về tính mạnh mẽ của khái niệm kinh doanh của dự án.

Số liệu vốn hóa thị trường có thể cung cấp dấu hiệu về sự đánh giá cao của giao thức đối với toàn bộ thị trường, bao gồm cả các nhà đầu tư thụ động. Những người dùng thụ động này là những nhà giao dịch tiền điện tử đầu tư vào mã thông báo của giao thức với mong muốn dự án phát triển và thành công. Họ có thể không nhất thiết phải sử dụng chính giao thức theo bất kỳ cách nào đang hoạt động.

Bằng cách mua mã thông báo của nền tảng với hy vọng giá của nó tăng, những người dùng này góp phần làm tăng số liệu vốn hóa thị trường. Sử dụng một phép tương tự với tài chính truyền thống, những người chơi thị trường này có thể được coi là “cổ đông” của giao thức.

Mặt khác, số liệu TVL phản ánh việc sử dụng nền tảng của những người chơi đang hoạt động, những người giao dịch bằng cách sử dụng nền tảng. Do đó, TVL là một thước đo quan trọng thay thế cho vốn hóa thị trường.

Nếu bạn cần một thước đo thị trường nghĩ gì về tiềm năng tương lai của dự án DeFi, hãy xem số liệu vốn hóa thị trường. Nếu bạn cần xem thị trường nghĩ gì về dự án ngay trong thời điểm hiện tại, hãy nghiên cứu các số liệu TVL.

Ngoài ra, rất hữu ích khi xem xét tỷ lệ TVL , một thước đo kết hợp giữa vốn hóa thị trường và thống kê TVL. Tỷ lệ TVL được tính bằng cách chia vốn hóa thị trường của giao thức cho TVL của nó. Giá trị nhỏ hơn của tỷ lệ TVL được ưu tiên. Nó chỉ ra một giao thức có khả năng bị định giá thấp và do đó, có thể có tiềm năng phát triển tốt trong tương lai.

Top Market Players Của TVL?

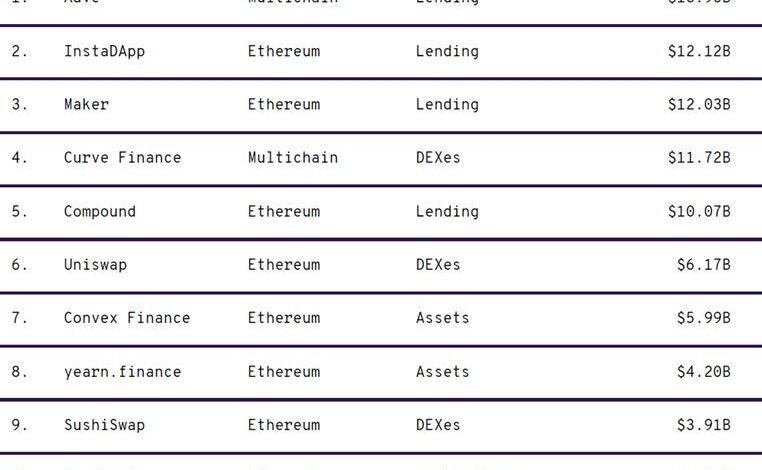

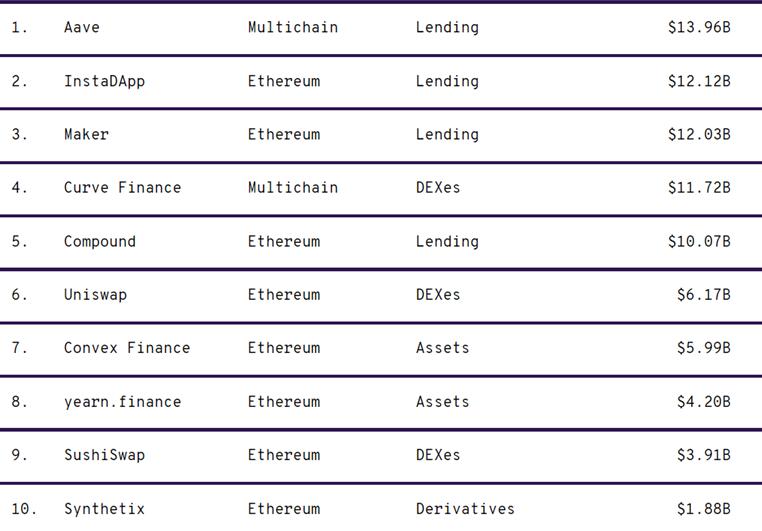

125 ứng dụng DeFi hàng đầu thế giới nắm giữ TVL tổng hợp khoảng 83 tỷ đô la. Mặc dù việc tính toán tổng số TVL của tất cả các dự án DeFi đang tồn tại là hầu như không thể, nhưng 125 ứng dụng này có thể đại diện cho thị phần lớn của tất cả các TVL trong ngành. Do ứng dụng ở vị trí thứ 126 có TVL chỉ là 16.000 đô la, nên có khả năng TVL tổng hợp của tất cả các dự án nằm ngoài top 125 cũng dưới 1 triệu đô la. Do đó, ngành DeFi khá tập trung và 10 dự án hàng đầu chiếm hơn 80% tổng TVL toàn thị trường.

Tại thời điểm viết bài, 3 vị trí hàng đầu hiện do Aave, InstaDApp và Maker nắm giữ. Chúng ta hãy xem xét kỹ hơn TVL của những gã khổng lồ DeFi này.

Aave (AAVE)

Aave là một giao thức cho vay và đi vay hiện đang nắm giữ TVL hàng đầu trong ngành chỉ gần 14 tỷ đô la. Giao thức ra mắt trên mạng chính Ethereum vào đầu năm 2020 và vượt mốc 1 tỷ đô la vào giữa tháng 8 cùng năm.

Vào đầu năm 2021, Aave có TVL gần 2 tỷ đô la. Thăng tiến không ngừng kể từ đó, Aave hiện là người dẫn đầu bảng xếp hạng TVL. Vốn hóa thị trường hiện tại của Aave là gần 4 tỷ đô la, có tỷ lệ TVL thấp hơn 0,3 một chút.

InstaDApp (INST)

InstaDApp là một nền tảng cho phép người dùng quản lý số tiền của họ được giữ trên các giao thức DeFi khác nhau. Nó có thể được coi như một cổng để truy cập vào tất cả các tài khoản của bạn ở nhiều nền tảng khác nhau.

Ra mắt vào cuối năm 2018, InstaDApp là một trong những giao thức cũ hơn nằm trong top 10 của DeFi. Trong hai năm đầu có mặt trên thị trường, InstaDApp không nằm trong số các ứng dụng phổ biến nhất. TVL của nó đạt 500 triệu đô la chỉ trong tháng 12 năm 2020.

Tuy nhiên, năm 2021 được chứng minh là năm nổi tiếng của ứng dụng. Vào giữa tháng 2, InstaDApp đã nhanh chóng xóa bỏ rào cản TVL trị giá 1 tỷ đô la. Sau đó, nó tiếp tục bùng nổ một cách ngẫu nhiên về mức độ phổ biến và đến nay, theo sát Aave với TVL khoảng 12 tỷ đô la.

Vốn hóa thị trường hiện tại của InstaDApp là 90 triệu đô la khiêm tốn, mang lại tỷ lệ TVL đáng kinh ngạc là 0,0075. Nếu có một dự án DeFi được định giá thấp và đáng để các nhà đầu tư xem xét kỹ hơn, thì đó chính là InstaDApp.

Maker (MKR)

Maker là đối thủ cạnh tranh chính của Aave trong danh mục cho vay và cho vay của DeFi. Không giống như Aave, Maker chỉ tập trung vào stablecoin . Trong khi các nhóm cho vay lớn nhất của Aave cũng dựa trên stablecoin, giao thức cho phép người dùng cho vay và vay bằng nhiều loại tiền điện tử khác nhau.

Maker là một cựu chiến binh trong số 10 dự án DeFi hàng đầu. Giao thức ra mắt vào tháng 12 năm 2017 và đạt 1 tỷ đô la trong TVL vào giữa năm 2018, trước khi hầu hết 10 đối thủ cạnh tranh hàng đầu hiện tại của nó thậm chí còn tồn tại. Tăng đều đặn trong ba năm qua, Maker hiện nắm giữ TVL 12 tỷ đô la. Với vốn hóa thị trường khoảng 2,5 tỷ đô la, nó tự hào có tỷ lệ TVL đáng nể là 0,2.

Lịch Sử Nghành TVL

Tính toán Total Value Locked trong toàn ngành bắt đầu vào năm 2017 khi các dự án DeFi đầu tiên được tung ra thị trường. Ban đầu, những con số này còn khiêm tốn hơn, ít nhất là theo tiêu chuẩn ngày nay. Vào cuối năm 2017, TVL của toàn ngành chỉ ở mức 120 triệu đô la.

Ngành công nghiệp này đã có sự tăng trưởng nhanh chóng bắt đầu từ năm 2018. Vào cuối năm đó, TVL đã tăng lên 6,5 tỷ đô la, tăng 54000% hàng năm. Tuy nhiên, khi ngành công nghiệp DeFi bắt đầu trưởng thành, mức tăng hàng năm trở nên ít khắc nghiệt hơn nhiều. Vào cuối năm 2019, DeFi TVL đạt khoảng 8,5 tỷ đô la, tăng 31% hàng năm. Vào năm 2020, TVL của ngành đã tăng trưởng 188% so với cùng kỳ năm ngoái lên tổng cộng 24,5 tỷ USD. Bây giờ, vào cuối tháng 9 năm 2021, TVL đạt khoảng 83 tỷ đô la.

Các con số chỉ ra rằng từ năm 2019, tốc độ tăng trưởng của ngành DeFi, được đo bằng TVL, đang tăng nhanh.

Phần Kết Luận

Total Value Locked là một thước đo quan trọng để đánh giá hiệu suất của các dự án DeFi. Đây là một bổ sung hữu ích cho thống kê vốn hóa thị trường để phân tích các ứng dụng DeFi. Trong khi vốn hóa thị trường là một thước đo định hướng tương lai tốt trong phân tích của bạn, TVL là chỉ báo tốt nhất về hiệu suất hiện tại. Ngoài ra, bằng cách sử dụng tỷ lệ TVL, một chỉ số kết hợp TVL và vốn hóa thị trường, bạn có thể hiểu sâu hơn về các dự án DeFi mà bạn quan tâm.